炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

“跌麻了”“亏大了”,已成为当前碳酸锂行业的关键词。

历经大半年的挣扎,碳酸锂价格还是在8月跌破了8万元/吨,而该价格被认为是行业的供需平衡成本线。

突破这一关口后,锂价更有跌跌不休的趋势,逐渐逼近7万元/吨。8月15日,碳酸锂期货价格继续下跌,主力合约收跌3.21%至7.24万元/吨,上海有色网(SMM)电池级碳酸锂现货均价也下探至7.54万元/吨。

受到价格传导影响,大多锂盐企业面临业绩下滑,纷纷采取套期保值、主动减产等方式“过冬”。

下半年反弹迹象有限

8月13日下午,海南盐湖国际贸易有限公司对青海盐湖蓝科锂业股份有限公司碳酸锂(Ⅱ碳酸锂)产品进行公开竞价销售,共计拍卖900吨,其中210吨按底价7.4万元/吨拍卖成功,剩余690吨全部流拍。业内认为,本次拍卖结果或能反映锂价是否见底,碳酸锂价格跌破成本线锂企亏中求生但市场情绪也因此更加悲观。

SMM锂盐分析师周致丞向《国际金融报》记者表示,回顾上半年,在短期供需错配之下,碳酸锂价格在1月底得到止跌回暖,并在3月终端价格战打响后进一步提升反弹幅度。但随着3月至4月锂盐厂产量迅速恢复、行业正极材料库存较高,锂盐刚需面供大于求的情况再度突出。叠加5月起头部终端电池企业给到对应正极厂的碳酸锂客供量级大幅提升,使得正极厂对锂盐的采购需求快速回落,碳酸锂价格也在5月后逐步下跌至今。

iFinD数据显示,以开年价格测算,碳酸锂期货主力合约目前已下探超过30%,SMM电池级碳酸锂现货均价目前已下探超过20%。

关于下半年锂价能否回弹,周致丞认为,在短期碳酸锂产量预期下行且需求端回暖的情况下,9月供需过剩将会收窄;并且在下游低库存影响下,下游旺季备库将对价格回弹提供一定动力。但锂盐现货库存水位较高,或将对价格上行幅度形成掣肘;期货蓄水池货源外流或将对现货流通产生冲击,从而对现货价格产生影响。

锂企亏中求生

面对跌跌不休的锂价,关联性最强的锂盐企业走上了亏损之路。iFinD数据显示,在同花顺行业分类的10家锂企中,8家预计出现业绩下滑,4家预计陷入亏损。值得注意的是,三大巨头天齐锂业、赣锋锂业、盛新锂能均出现大幅亏损。

其中,天齐锂业预计亏损48.8亿元至55.3亿元,上年同期盈利64.52亿元;赣锋锂业预计亏损7.6亿元至12.5亿元,上年同期盈利58.5亿元;盛新锂能预计亏损1.3亿元至1.9亿元,上年同期盈利6.11亿元。

如今,锂价似乎仍具下跌空间,锂企也纷纷寻求“过冬”办法。首先是套期保值。天齐锂业方面表示,目前公司已经完成前期关于套期保值的准备工作,并成立了专门的期货管理团队,减少主营产品价格波动对公司经营带来的潜在风险,确保公司经营业绩的稳定和可持续性。

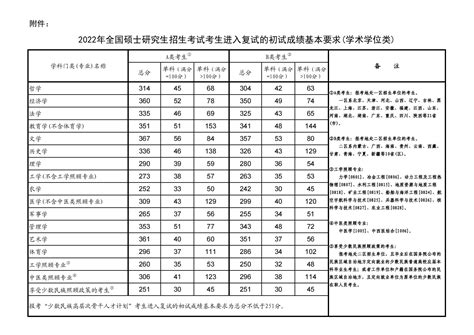

信息来源:iFinD

周致丞表示,所谓套期保值业务分为两方面。一是利用期货合约进行套保,企业可以通过在期货市场上卖出或者买入,与现货市场数量相等但交易方向相反的碳酸锂期货合约,来锁定未来的采购成本或销售价格。二是跨期套利,如果市场出现了不同交割月份合约之间的不合理价差,企业可以在特定窗口进行跨期套利来获取收益,同样能达到风险对冲的目的。

其次是主动停产、减产。此前,全球最大锂矿商美国雅宝对外表示,由于大宗商品价格下跌,已开始对其成本和运营结构进行全面评估,包括叫停其在澳大利亚克默顿(Kemerton)工厂的一条锂加工生产线的建设,并对当地另一条生产线进行“保养和维护”。受此影响,还可能会裁员300人。

6月25日,国内锂盐大厂志存锂业也发布通知,集团旗下两家全资子公司江西金辉锂业和天卓新材料将于7月1日起,分阶段、有序地对碳酸锂生产线开展停产检修工作。

还有部分企业在继续卷“成本线”。赣锋锂业此前表示,公司将逐渐侧重于卤水等低成本资源的提取开发。7月15日,赣锋锂业宣布境外发债不超过2亿美元(约合人民币14.52亿元),用于旗下阿根廷锂盐湖项目的营运,该项目是目前全球最大的盐湖提锂项目之一。

据了解,锂盐生产成本依据原材料差异有较大差别,盐湖提锂成本主要为3万元/吨至5万元/吨,仍然颇具成本优势;锂辉石提锂成本为4万元/吨至8万元/吨,而优质及新建锂云母提锂成本会更高。盐湖股份、藏格矿业等锂企上半年能够录得盈利增长,也正是依靠盐湖提锂等低成本优势。

在日前召开的2024年中国锂业大会·第二届锂电新能源发展大会上,五矿证券有色金属首席分析师张斯恺表示,2024年至2026年,锂供给仍将大规模释放,尤其以低成本南美盐湖为主的背景下,碳酸锂成本战不可避免,或将出清部分高成本锂资源。

关于锂企如何平稳渡过这轮下行周期,周致丞表示,除了进行成本控制、风险对冲,锂盐企业还应该通过合理的库存管理来应对价格波动,避免因价格下跌而造成的库存损失过大。通过纵向整合、打通上下游产业链,降低源头的原料成本,以提高整体的盈利能力。

争“锂”脚步不停

尽管近几年碳酸锂或将延续供给过剩格局,但锂资源的长期需求仍然可观。国际能源署发布的《全球关键矿产展望(2024)》中提及,在世界各国实现国家气候目标情景下,目前已宣布的项目仅能满足到2035年时50%的锂需求。

需要指出的是,我国锂资源对外依存度依然较高。据中国有色金属工业协会锂业分会援引海关数据统计,2023年,我国进口锂精矿约401万吨,主要来源于澳大利亚、巴西、津巴布韦等国,同比增长约41%。

在上述背景下,锂资源争夺战愈演愈烈。今年以来,包括赣锋锂业、盛新锂能、雅化集团等在内的多家企业披露了扩充锂资源储备的计划,布局手段包括签订锂精矿承购协议、收购海外矿权等。有业内人士此前向《国际金融报》记者表示,布局优质锂矿资源能够保障锂资源供应,对构筑产业链一体化颇有优势,也能进一步提升企业盈利能力。

但伴随锂矿国有化呼声渐起,锂资源海外投资风险持续上升,连“锂业双雄”也备受其扰。

据中国驻智利大使馆经济商务处消息,智利《三点钟报》8月8日报道称,当地时间8月7日下午,天齐锂业向圣地亚哥上诉法院提交重新审议动议,第二次寻求通过否决智利金融市场委员会(CMF)的决议,来暂停智利铜业公司(Codelco)和智利化工矿业公司(SQM)之间的合作协议。

据了解,SQM是天齐锂业重要联营公司,上述协议或将致使其核心矿产资源被智利政府“收归国有”。据业内人士分析,如果这一争端得不到妥善解决,可能会稀释天齐锂业在SQM锂业务中的现有利益,并可能使其失去进一步接触优质锂资源的机会。

此前,赣锋锂业同样披露称,公司旗(金麒麟分析师)下控股子公司上海赣锋、Bacanora、Sonora(合称“墨西哥子公司”)已就墨西哥9个矿产特许权被取消事项,向国际投资争端解决中心提请仲裁程序,要求墨西哥赔偿因其违反协定而遭受的损害及利息,并支付所有相关仲裁成本及费用。目前,该仲裁案件已被正式登记,但尚未公布最新进展。

(文章来源:国际金融报)